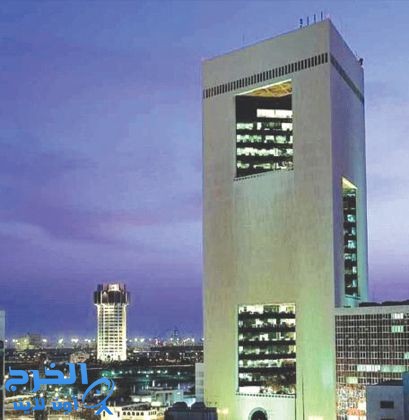

خبراء : سهم البنك الأهلي مغرٍ وسيصل سعره إلى 100 ريال عند تداوله

الخرج اون لاين :

توقع عدد من المصرفيين والاقتصاديين أن يشهد الاكتتاب في أسهم البنك الأهلي التجاري، والذي سيبدأ في الـ19 من الشهر الجاري مدة أسبوعين، إقبالاً كبيراً كون هذا السهم يمثل قيمة استثمارية مغرية يتوقع أن يصل سعره في السوق عقب تداوله إلى أكثر من 100 ريال.

وأشاروا إلى أن الكثير من المستثمرين في سوق الأسهم سواء محافظ أو أفراد لا ينظرون إلى الناحية الشرعية بشكل أساسي، مطالبين بتمديد فترة الاكتتاب إلى أكثر من ثلاثة أسابيع، خصوصاً بعد اعتذار مصارف «الراجحي» و«الإنماء» و«البلاد» و«الجزيرة» عن تسلم طلبات الاكتتاب في أسهم البنك الأهلي.

وقال العضو المنتدب الرئيس التنفيذي للشركة الأولى للخدمات المالية عدنان تلمساني وفقا للحياة إن البنك الأهلي يعد من المصارف ذات الحجم والملاءة المالية الكبيرة، ما سيجعل من سهمه قيمة استثمارية كبيرة، لافتاً إلى أن الإقبال على الاكتتاب سيكون كبيراً سواء من فئة المستثمرين أو من الأفراد، كون السهم واعداً وله أثر كبير في سوق الأسهم بشكل عام، إذ سيعد من أكبر الشركات المتداولة في السوق، وكذلك سيكون له أثر كبير في قطاع المصارف.

وأضاف أنه كان يأمل بطرحه في البداية للشركات المالية والصناديق ثم يطرح بعد ذلك للأفراد، على رغم أن التوقعات تؤكد تغطية الاكتتاب فيه بشكل كبير وعدة مرات.

وأكد تلمساني أن التشكيك في الاكتتاب من الناحية الشرعية لن يؤثر بشكل كبير في الفئة الكبرى من الأفراد، خصوصاً أن هناك مصارف قابلت مثل ذلك في السابق في بداية طرحها والآن تعد من الأسهم المرغوبة والمطلوبة في السوق، موضحاً أنه كان من المفروض أن يتم توضيح وتحديد أنشطة المصرف قبل طرحه، خصوصاً أن هناك منتجات إسلامية كثيرة من ضمن أعماله.

وأضاف أن أسهم المصرف ستتم تغطيتها بشكل مرتفع ولن يحجم عن الاكتتاب إلا بعض الأفراد الذين لن يكون لهم تأثير كبير في ذلك.

من جهته، توقع المصرفي فضل البوعينين أن يكون هناك طلب مرتفع على أسهم البنك الأهلي من الأفراد العاديين ومن الأفراد ذوي الملاءة المالية الكبيرة، خصوصاً أنهم ينظرون إلى هذا السهم على أنه من أفضل الأسهم التي طرحت للاكتتاب بسبب قيمته الاستثمارية، مشيراً إلى أن السهم سيحظى بتغطية كبيرة، وأكبر من التوقعات التي جاءت نتيجة الفتاوى الشرعية. وأشار إلى أن الفتاوى الصادرة بتحريم السهم لن تؤثر في قرارات المكتتبين، كون قطاع المصارف في السوق يشهد تداولات كبيرة تمثل نسبة كبيرة من سوق الأسهم السعودية، إضافة إلى أن اكتتاب البنك الأهلي هو الأول من الاكتتابات الثقيلة والمتوقع أن يغطى بشكل كبير، وأن يرتفع سعره عقب طرحه للتداول.

وأكد البوعينين أن اعتذار مصارف «الراجحي» و«الإنماء» و«البلاد» و«الجزيرة» جاء نتيجة رأي الهيئات الشرعية فيها، والتي لم تجز الاكتتاب في أسهم البنك الأهلي وتعد أنفسها مصارف إسلامية وهذا أمر متوقع، ولكن الشيء غير الواضح أن الهيئة الشرعية في البنك الأهلي لم توضيح موقفها من أسهم مصرفها فلم تحرم ولم تجز وتعاملت مع الوضع بديبلوماسية رغبة منها بالنأي بنفسها عن التحريم، مطالباً منها أن تقول رأيها بتجرد ووضوح.

من جهته، قال الاقتصادي أستاذ المحاسبة في جامعة الطائف الدكتور سالك باعجاجة إن الاكتتاب في أسهم البنك الأهلي مغرٍ وهو أكبر طرح في السوق، وسيشهد إقبالاً كبيراً من الأفراد ومن المحافظ الاستثمارية، إذ من المتوقع أن يتجه كثير من الأفراد ومن تلك المحافظ إلى تسيل كثير من استثماراتهم في أسهم أخرى استعداداً للاكتتاب في البنك الأهلي، خصوصاً أن قيمة السهم مغرية إلى حد ما حيث من المتوقع أن يراوح سعر السهم بعد طرحة في السوق بين 90 إلى 100 ريال.

وأشار إلى أن التوقعات تؤكد أن أقل تخصيص لكل فرد لن يقل عن 45 سهم فما فوق، إذ ستتم تغطية الاكتتاب عدة مرات نتيجة قيمة السهم الاستثمارية والمغرية للمتعاملين في السوق.

من جهته، قال مصرفي متخصص في سوق الأسهم (رفض ذكر اسمه) إن الإقبال على سهم البنك الأهلي سيكون كبيراً وهو استثمار ناجح للأفراد الذين سيكتتبون فيه.

وأشار إلى أن ما سيشكل عقبة أمام المكتتبين هو اعتذار المصارف الأربعة عن قبول الاكتتاب في أسهم البنك الأهلي، ما يتطلب تمديد فترة الاكتتاب إلى ثلاثة أسابيع بدلاً من أسبوعين.

وأشار إلى أن المصارف التي اعتذرت ستفقد عملاء كثر نتيجة اتجاههم إلى فتح حسابات جديدة في المصارف الأخرى، لافتاً إلى أن هناك علامة استفهام تتركز في كيف كانت تلك المصارف تشارك في اكتتاب الشركات التي كان يمولها البنك الأهلي ولم تأخذ في الاعتبار الناحية الشرعية؟ ولماذا الفتاوى الشرعية لم تطبق على جميع الشركات التي تمولها تلك المصارف؟

وأكد أن هذه الفتاوى تعد مؤشراً قوياً لاتخاذ إجراءات سريعة لجعل الناحية الشرعية للشركات المساهمة تحت مظلة مؤسسة النقد أو هيئة سوق المال حتى لا يكون هناك تضارب في الآراء والفتاوى.

حصيلة الاكتتاب 22.5 بليون ريال

< يترقب المتعاملون في سوق الأسهم السعودية عملية الاكتتاب في أسهم البنك الأهلي التجاري، والتي حدد لها الـ19 من تشرين الأول أكتوبر الحالي وتستمر حتى الثاني من تشرين الثاني (نوفمبر) المقبل، ويبلغ عدد الأسهم المطروحة للاكتتاب العام 500 مليون سهم تمثل 25 في المئة من أسهم المصرف، منها 300 مليون سهم تعادل 15 في المئة من رأسمال المصرف تم تخصيصها للأفراد السعوديين، و200 مليون سهم تعادل 10 في المئة من رأسمال المصرف خصصت للمؤسسة العامة للتقاعد، وكان صندوق الاستثمارات العامة حدد سعر طرح السهم للاكتتاب بـ45 ريالاً، لتبلغ حصيلة عملية الاكتتاب 22.5 بليون ريال، تمثل 25 في المئة من القيمة السوقية لأسهم البنك البالغة 90 بليون ريال بعد تحديد سعر السهم بـ45 ريالاً، إذ يبلغ رأسمال البنك الأهلي التجاري 20 بليون ريال موزعة على بليوني سهم.

وكان أداء البنك الأهلي التجاري شهد نمواً تدريجياً، إذ بلغت الأرباح الصافية للمصرف عام 2009 ما قيمته 4.04 بليون ريال، ارتفعت إلى 4.724 بليون ريال العام 2010، ثم ارتفعت إلى 6.012 بليون ريال للعام 2011، وصعدت في العام 2012 إلى 6.5 بليون ريال، وارتفعت في العام 2013 إلى 7.9 بليون ريال وتُعد عملية طرح أسهم البنك الأهلي للاكتتاب العام الخامسة في السوق المالية منذ مطلع العام، إذ سبقتها أسهم «أسوق المزرعة» و«أسمنت أم القرى»، و«الحمادي»، و«مجموعة الحكير» ليرتفع عدد الشركات المدرجة أسهمها في السوق المالية إلى 168 شركة منها أسهم 6 شركات معلقة عن التداول، فيما يرتفع عدد المصارف المدرجة في قطاع المصارف إلى 12 مصرفاً تبلغ رؤوس أموالها 144 بليون ريال، أكبرها لجهة رأس المال «بنك الرياض» برأسماله قدره 30 بليون ريال، ثم «البنك الأهلي»، فـ«مصرف الراجحي» برأسمال قدره 16.25 بليون ريال، ومصرف «الإنماء» برأسمال 15 بليون ريال، وأقلها بنك البلاد، وبنك الجزيرة برأسمال 4 بلايين ريال لكل منهما.

توقع عدد من المصرفيين والاقتصاديين أن يشهد الاكتتاب في أسهم البنك الأهلي التجاري، والذي سيبدأ في الـ19 من الشهر الجاري مدة أسبوعين، إقبالاً كبيراً كون هذا السهم يمثل قيمة استثمارية مغرية يتوقع أن يصل سعره في السوق عقب تداوله إلى أكثر من 100 ريال.

وأشاروا إلى أن الكثير من المستثمرين في سوق الأسهم سواء محافظ أو أفراد لا ينظرون إلى الناحية الشرعية بشكل أساسي، مطالبين بتمديد فترة الاكتتاب إلى أكثر من ثلاثة أسابيع، خصوصاً بعد اعتذار مصارف «الراجحي» و«الإنماء» و«البلاد» و«الجزيرة» عن تسلم طلبات الاكتتاب في أسهم البنك الأهلي.

وقال العضو المنتدب الرئيس التنفيذي للشركة الأولى للخدمات المالية عدنان تلمساني وفقا للحياة إن البنك الأهلي يعد من المصارف ذات الحجم والملاءة المالية الكبيرة، ما سيجعل من سهمه قيمة استثمارية كبيرة، لافتاً إلى أن الإقبال على الاكتتاب سيكون كبيراً سواء من فئة المستثمرين أو من الأفراد، كون السهم واعداً وله أثر كبير في سوق الأسهم بشكل عام، إذ سيعد من أكبر الشركات المتداولة في السوق، وكذلك سيكون له أثر كبير في قطاع المصارف.

وأضاف أنه كان يأمل بطرحه في البداية للشركات المالية والصناديق ثم يطرح بعد ذلك للأفراد، على رغم أن التوقعات تؤكد تغطية الاكتتاب فيه بشكل كبير وعدة مرات.

وأكد تلمساني أن التشكيك في الاكتتاب من الناحية الشرعية لن يؤثر بشكل كبير في الفئة الكبرى من الأفراد، خصوصاً أن هناك مصارف قابلت مثل ذلك في السابق في بداية طرحها والآن تعد من الأسهم المرغوبة والمطلوبة في السوق، موضحاً أنه كان من المفروض أن يتم توضيح وتحديد أنشطة المصرف قبل طرحه، خصوصاً أن هناك منتجات إسلامية كثيرة من ضمن أعماله.

وأضاف أن أسهم المصرف ستتم تغطيتها بشكل مرتفع ولن يحجم عن الاكتتاب إلا بعض الأفراد الذين لن يكون لهم تأثير كبير في ذلك.

من جهته، توقع المصرفي فضل البوعينين أن يكون هناك طلب مرتفع على أسهم البنك الأهلي من الأفراد العاديين ومن الأفراد ذوي الملاءة المالية الكبيرة، خصوصاً أنهم ينظرون إلى هذا السهم على أنه من أفضل الأسهم التي طرحت للاكتتاب بسبب قيمته الاستثمارية، مشيراً إلى أن السهم سيحظى بتغطية كبيرة، وأكبر من التوقعات التي جاءت نتيجة الفتاوى الشرعية. وأشار إلى أن الفتاوى الصادرة بتحريم السهم لن تؤثر في قرارات المكتتبين، كون قطاع المصارف في السوق يشهد تداولات كبيرة تمثل نسبة كبيرة من سوق الأسهم السعودية، إضافة إلى أن اكتتاب البنك الأهلي هو الأول من الاكتتابات الثقيلة والمتوقع أن يغطى بشكل كبير، وأن يرتفع سعره عقب طرحه للتداول.

وأكد البوعينين أن اعتذار مصارف «الراجحي» و«الإنماء» و«البلاد» و«الجزيرة» جاء نتيجة رأي الهيئات الشرعية فيها، والتي لم تجز الاكتتاب في أسهم البنك الأهلي وتعد أنفسها مصارف إسلامية وهذا أمر متوقع، ولكن الشيء غير الواضح أن الهيئة الشرعية في البنك الأهلي لم توضيح موقفها من أسهم مصرفها فلم تحرم ولم تجز وتعاملت مع الوضع بديبلوماسية رغبة منها بالنأي بنفسها عن التحريم، مطالباً منها أن تقول رأيها بتجرد ووضوح.

من جهته، قال الاقتصادي أستاذ المحاسبة في جامعة الطائف الدكتور سالك باعجاجة إن الاكتتاب في أسهم البنك الأهلي مغرٍ وهو أكبر طرح في السوق، وسيشهد إقبالاً كبيراً من الأفراد ومن المحافظ الاستثمارية، إذ من المتوقع أن يتجه كثير من الأفراد ومن تلك المحافظ إلى تسيل كثير من استثماراتهم في أسهم أخرى استعداداً للاكتتاب في البنك الأهلي، خصوصاً أن قيمة السهم مغرية إلى حد ما حيث من المتوقع أن يراوح سعر السهم بعد طرحة في السوق بين 90 إلى 100 ريال.

وأشار إلى أن التوقعات تؤكد أن أقل تخصيص لكل فرد لن يقل عن 45 سهم فما فوق، إذ ستتم تغطية الاكتتاب عدة مرات نتيجة قيمة السهم الاستثمارية والمغرية للمتعاملين في السوق.

من جهته، قال مصرفي متخصص في سوق الأسهم (رفض ذكر اسمه) إن الإقبال على سهم البنك الأهلي سيكون كبيراً وهو استثمار ناجح للأفراد الذين سيكتتبون فيه.

وأشار إلى أن ما سيشكل عقبة أمام المكتتبين هو اعتذار المصارف الأربعة عن قبول الاكتتاب في أسهم البنك الأهلي، ما يتطلب تمديد فترة الاكتتاب إلى ثلاثة أسابيع بدلاً من أسبوعين.

وأشار إلى أن المصارف التي اعتذرت ستفقد عملاء كثر نتيجة اتجاههم إلى فتح حسابات جديدة في المصارف الأخرى، لافتاً إلى أن هناك علامة استفهام تتركز في كيف كانت تلك المصارف تشارك في اكتتاب الشركات التي كان يمولها البنك الأهلي ولم تأخذ في الاعتبار الناحية الشرعية؟ ولماذا الفتاوى الشرعية لم تطبق على جميع الشركات التي تمولها تلك المصارف؟

وأكد أن هذه الفتاوى تعد مؤشراً قوياً لاتخاذ إجراءات سريعة لجعل الناحية الشرعية للشركات المساهمة تحت مظلة مؤسسة النقد أو هيئة سوق المال حتى لا يكون هناك تضارب في الآراء والفتاوى.

حصيلة الاكتتاب 22.5 بليون ريال

< يترقب المتعاملون في سوق الأسهم السعودية عملية الاكتتاب في أسهم البنك الأهلي التجاري، والتي حدد لها الـ19 من تشرين الأول أكتوبر الحالي وتستمر حتى الثاني من تشرين الثاني (نوفمبر) المقبل، ويبلغ عدد الأسهم المطروحة للاكتتاب العام 500 مليون سهم تمثل 25 في المئة من أسهم المصرف، منها 300 مليون سهم تعادل 15 في المئة من رأسمال المصرف تم تخصيصها للأفراد السعوديين، و200 مليون سهم تعادل 10 في المئة من رأسمال المصرف خصصت للمؤسسة العامة للتقاعد، وكان صندوق الاستثمارات العامة حدد سعر طرح السهم للاكتتاب بـ45 ريالاً، لتبلغ حصيلة عملية الاكتتاب 22.5 بليون ريال، تمثل 25 في المئة من القيمة السوقية لأسهم البنك البالغة 90 بليون ريال بعد تحديد سعر السهم بـ45 ريالاً، إذ يبلغ رأسمال البنك الأهلي التجاري 20 بليون ريال موزعة على بليوني سهم.

وكان أداء البنك الأهلي التجاري شهد نمواً تدريجياً، إذ بلغت الأرباح الصافية للمصرف عام 2009 ما قيمته 4.04 بليون ريال، ارتفعت إلى 4.724 بليون ريال العام 2010، ثم ارتفعت إلى 6.012 بليون ريال للعام 2011، وصعدت في العام 2012 إلى 6.5 بليون ريال، وارتفعت في العام 2013 إلى 7.9 بليون ريال وتُعد عملية طرح أسهم البنك الأهلي للاكتتاب العام الخامسة في السوق المالية منذ مطلع العام، إذ سبقتها أسهم «أسوق المزرعة» و«أسمنت أم القرى»، و«الحمادي»، و«مجموعة الحكير» ليرتفع عدد الشركات المدرجة أسهمها في السوق المالية إلى 168 شركة منها أسهم 6 شركات معلقة عن التداول، فيما يرتفع عدد المصارف المدرجة في قطاع المصارف إلى 12 مصرفاً تبلغ رؤوس أموالها 144 بليون ريال، أكبرها لجهة رأس المال «بنك الرياض» برأسماله قدره 30 بليون ريال، ثم «البنك الأهلي»، فـ«مصرف الراجحي» برأسمال قدره 16.25 بليون ريال، ومصرف «الإنماء» برأسمال 15 بليون ريال، وأقلها بنك البلاد، وبنك الجزيرة برأسمال 4 بلايين ريال لكل منهما.